Gedwongen winkelnering

In het pensioendebat over keuzevrijheid in het aanvullend pensioen wordt

veel aandacht besteed aan de individuele deelnemer, maar niet aan de

werkgever bij wie de plicht ligt om een pensioen aan te bieden. En toch is

er veel voor te zeggen om ook de rol van de werkgever onder de loep te nemen. Volgens sommigen is de kracht van concurrentie vanuit

werkgeverszijde een onderbenutte kracht. Het Verbond van Verzekeraars

(2014) is bijvoorbeeld geporteerd van meer keuzevrijheid van zowel

werkgevers als werknemers, waarbij de werkgever in overleg met werknemers de inhoud van het aanvullend pensioen bepaalt. In het licht van

discussie over een toekomstig pensioenstelsel is het van belang om niet

alleen naar de keuzevrijheid van deelnemers te kijken maar ook naar die van

werkgevers. Een open vraag is hoe groot de behoefte aan keuzevrijheid is onder werkgevers .

Op dit moment beschikken de meeste werkgevers niet over de mogelijkheid om een pensioenregeling of een pensioenuitvoerder te kiezen. In een

overzicht schetsen Kok en Baarsma (2015) de mogelijkheden en

onmogelijkheden tot introductie van keuzevrijheid. De meeste werkgevers

zijn verplicht om zich aan te sluiten bij een bedrijfstakpensioenfonds en

hebben derhalve totaal geen keuzevrijheid. Een tweede groep mag zich niet

aansluiten bij een bedrijfstakpensioenfonds en deze groep van werkgevers

zou in principe kunnen kiezen uit drie vormen van pensioenuitvoerders: (1)

ondernemingspensioenfonds; (2) een verzekeraar; of (3) een

premiepensioeninstelling (PPI). Een derde groep is niet verplicht zich aan

te sluiten bij een bedrijfstakpensioenfonds, maar mag dat onder voorwaarden

wel. Deze groep kan uit alle vormen van pensioenuitvoerders kiezen. Het is op voorhand niet duidelijk welke groep naar keuzevrijheid verlangt.

Werkgevers die niets te kiezen hebben kunnen wellicht sterker naar keuzevrijheid verlangen dan

zij die wel keuzevrijheid bezitten. Het blijft echter gissen.

Type pensioenregeling van belang

Veel van beperkingen die gesteld zijn aan de keuzevrijheid van werkgevers

hebben te maken met het type regeling waarin zij deelnemen. Wanneer

averechtse selectie een serieus gevaar is valt het te verdedigen om

keuzevrijheid aan banden te leggen en concurrentie niet toe te laten. Zo

kan een organisatie die deelneemt aan een uitkeringsregeling met een

doorsneepremie onder condities van vrije keuze bijvoorbeeld in de

verleiding komen om uitvoerders te kiezen met relatief veel jonge

deelnemers, meer mannen en meer laagopgeleiden. Concurrentie tussen

werkgevers die vrij zijn om hun pensioenuitvoerder te kiezen zou wel een optie zijn als men een beschikbaar premieregeling aanbiedt (Kok en Baarsma,

2015). Het probleem van de averechtse selectie is bij zo'n regeling niet meer belangrijk. Wat

wel de concurrentie tussen uitvoerders zou kunnen belemmeren is de mate van

regulering tussen verzekeraars en pensioenfondsen en het gebrek aan

transparantie (in kostenstructuur pensioenregeling, overstapkosten).

Op basis van een recente enquête van het NIDI, uitgevoerd begin 2017 onder

werkgevers kunnen we op indirecte wijze enig licht werpen op de behoefte

aan keuzevrijheid onder werkgevers (zie ook Van Dalen et al. 2017 voor beschrijving werkgeversenquête). Onder werkgevers verstaan we in dit onderzoek respondenten met de volgende functies: eigenaar/grootaandeelhouder, directeur, bedrijfsleider, afdelingsmanager dan wel hoofd personeelszaken/HRM. Om de bovenstaande verschillen die kunnen bestaan tussen type pensioenuitvoerders hebben we tevens informatie verzameld over het type pensioenuitvoerder (ondernemingspensioenfonds, bedrijfstakpensioenfonds, dan wel verzekeraar) van de werkgever en

de pensioenregeling (uitkerings/beschikbare premieregeling of combinatie daarvan). Concreet worden de volgende vragen gesteld: (1) hoe hoog is het vertrouwen dat werkgevers hebben in hun pensioenuitvoerder?; (2) bestaat er behoefte bij de werkgever om te vertrekken bij de

huidige pensioenuitvoerder?; en (3) speelt bij het maken van een mogelijke overstap het type pensioenuitvoerder of pensioenregeling een rol?

Naast deze kernvragen is tevens de mening van de werkgever gevraagd over een aantal

pensioenissues die momenteel spelen in het hervormen van het Nederlandse

pensioenstelsel. Met dit laatste element beginnen we.

Visie op pensioenstelsel

Over

het algemeen scharen de ondervraagde werkgevers zich in hoge mate

achter de basisprincipes van het Nederlandse pensioenstelsel (zie tabel 1). De kern van het Nederlandse pensioenstelsel kent een hoge mate van solidariteit waaruit verplichtingen op verschillende terreinen voortvloeien. De helft van de werkgevers (50%) is er van overtuigd dat het solidaire karakter van het collectief aanvullend pensioen

behouden moet blijven, een minderheid (14%) is het hier mee oneens. Over de (kleine) verplichting die werknemers dwingt om te sparen voor hun pensioen bestaat de meeste consensus: 81 procent vindt deze verplichting een goede zaak. De stelling over de wenselijkheid van de verplichte aansluiting hebben wij uitsluitend voorgelegd aan de werkgevers die aangesloten zijn bij een bedrijfstakpensioenfonds. En ook daar blijkt dat ongeveer drie op de vijf werkgevers dit een goede zaak vindt, terwijl een op de vijf zich daarvan afkeert.Een duidelijke minderheid, maar zeker geen verwaarloosbare minderheid. Tot slot, hebben we de werkgevers gevraagd naar de houdbaarheid van het pensioenstelsel. Een belangrijke reden voor het entameren van de huidige pensioenhervormingen is de klacht dat de premielast voor werkgevers onhoudbaar is. Met onhoudbaar wordt vaak gewezen op de verwachting dat de prijs van arbeid te hoog wordt aangezien werkgevers een groot deel van de premielast voor hun rekening nemen. Over deze stelling bestaat de meeste twijfel: 49 procent neemt een neutrale positie in en één op de drie werkgevers vindt inderdaad dat de premielast onhoudbaar is terwijl 18 procent het hier niet mee eens is.

Tabel 1: Mening van Nederlandse werkgevers over Nederlandse

pensioenstelsela, 2017

Stellingen:

|

(Helemaal)

oneens |

Neutraal |

(Helemaal)

eens |

| "Het solidaire karakter 2e pijler pensioen moet behouden blijven" |

14 |

36 |

50 |

| "Goede zaak dat werknemers verplicht sparen voor pensioen" |

6 |

13 |

81 |

"Verplichte aansluiting werkgevers bij een

bedrijfstakpensioenfonds is een goede zaak" |

18 |

23 |

59 |

| "Huidige premielast collectieve pensioenregeling is onhoudbaar" |

18 |

49 |

33 |

N = 939 (a) Voor de stelling dat de verplichte aansluiting werkgevers bij een bedrijfstakpensioenfonds een goede zaak is is uitsluitend de subgroep van werkgevers hier gerapporteerd die ook verplicht aangesloten zijn bij een bedrijfstakpensioenfonds (N=684).

Deze cijfers laten een tamelijk positief beeld zien dat in strijd is met de beweringen van experts van diverse pluimage. Pensioenexperts beweren immers te pas en te onpas dat de grote verplichtstelling een slechte zaak is en dat de premielast onhoudbaar is (zie bijvoorbeeld Van Meerten en Gommer, 2017). Voor een deel kan deze tegenstelling tussen experts en werkgevers ontstaan omdat de hyperbolen waarvan experts in pensioenland zich bedienen een subjectief element hebben: goed en slecht, houdbaar en onhoudbaar, het blijft een kwestie van persoonlijke inschatting. Om te zien of het beeld dat uit tabel 1 opdoemt gevoelig is voor de kennis van pensioenzaken onder werkgevers zijn de stelling nogmaals tegen het licht gehouden door werkgevers op te delen in groepen die veel of weinig kennis van pensioenzaken.

Over het algemeen valt er niet veel verschil tussen in opvattingen te ontdekken tussen de werkgevers die met weinig kennis van zaken over pensioen praten en zij die naar eigen zeggen veel van pensioenzaken weten: 32 procent van de werkgevers karakteriseert zichzelf als dusdanig en 46 procent van de werkgevers zegt dat hij of zij de pensioendiscussie op de voet volgt. Het verschil in oordeel tussen kenners en niet-kenners is klein en als men een nuancering aan wil brengen dan is het de bevinding dat kennis de consensus eerder ontwricht dan vergroot: de groep twijfelaars wordt kleiner en die bewegen zich naar zowel de groep die het oneens is met een stelling als de groep die het eens is. Om een voorbeeld te geven: 36 procent van de werkgevers met pensioenkennis is eens met de stelling dat de premielast onhoudbaar is, terwijl 24 procent ook het oneens is. Het zijn geen schokkende verschillen maar het is beslist niet zo dat pensioenkenners meer eensgezind zijn dan de niet-kenners.

Hebben werkgevers vertrouwen in hun pensioenuitvoerder?

Bij al dit soort algemene discussies over het Nederlandse pensioenstelsel is de kernvraag of

werkgevers wel voldoende vertrouwen hebben in de pensioenuitvoerder die de

zaken voor hen beheert en uitvoert. Wie immers het volste vertrouwen heeft

in zijn of haar pensioenuitvoerder zal minder moeite hebben met de verplichtingen die verbonden zijn aan het pensioenstelsel, en zal ook niet talen naar de vrijheid om een alternatieve pensioenuitvoerder te kunnen kiezen.

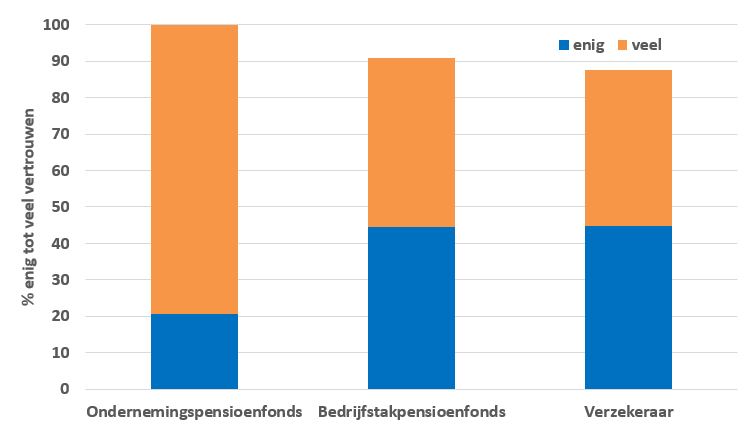

Het ondernemingspensioenfonds geniet enorm veel vertrouwen onder de werkgevers getuige de welhaast Noord-Koreaanse uitslag: 100 procent heeft enig tot veel vertrouwen

En op het punt van vertrouwen kunnen pensioenuitvoerders zich

tamelijk gelukkig prijzen omdat werkgevers veel vertrouwen

hebben in hun pensioenuitvoerder. Gemiddeld 90 procent heeft enig tot veel vertrouwen. Uit ander onderzoek weten we dat werknemers relatief veel vertrouwen hebben in hun pensioenfonds, maar bij lange na niet op dit niveau (Van Dalen en Henkens, 2018). Het ondernemingspensioenfonds geniet enorm

veel vertrouwen onder de werkgevers getuige de welhaast Noord-Koreaanse uitslag: 100

procent heeft enig tot veel vertrouwen (en zelfs 80 procent heeft veel vertrouwen) in hun fonds. Maar ook de bedrijfstakpensioenfondsen en verzekeraars kunnen op veel

vertrouwen rekenen: 90 procent, respectievelijk 88 procent heeft enig tot veel vertrouwen.

Figuur 1: Vertrouwen van werkgevers in hun pensioenuitvoerders, naar type, 2017

Noten: Vraag: Hoeveel vertrouwen heeft uw organisatie in het pensioenfonds

of verzekeraar die de pensioenregeling voor uw organisatie uitvoert? 1=

geen vertrouwen; 2 = weinig vertrouwen; 3 = enig vertrouwen; 4 = veel

vertrouwen. Het type ondernemingspensioenfonds omvat ook in deze opsomming

beroepspensioenfondsen omdat in de steekproef deze groep te klein is om

afzonderlijk te melden. De verzekeraars omvatten ook een aantal PPI’s,

wederom omdat het aantal te klein is om afzonderlijk te melden. De aantallen voor de boven genoemde pensioencategorieën zijn: 32 ondernemingspensioenfondsen, 791 bedrijfstakpensioenfondsen, 251 verzekeraars en 71 werkgevers hebben hun pensioenfonds niet gemeld.Deze laatste categorie is in de analyse buiten beschouwing gelaten.

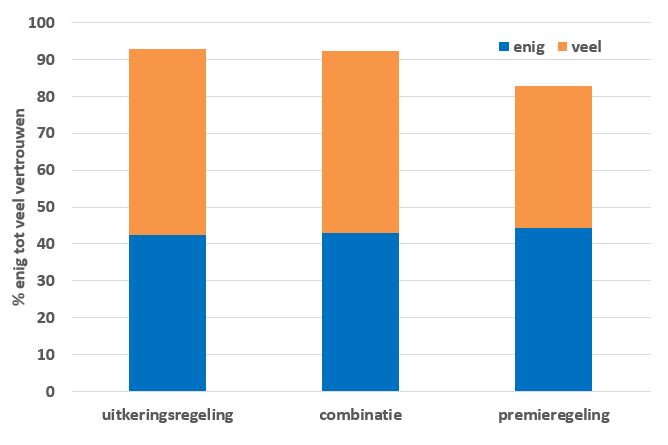

Hoewel het logisch lijkt dat het vertrouwen dat men heeft in de pensioenuitvoerder direct verbonden is met het type pensioenuitvoerder, kan men niet uitsluiten dat het vertrouwen ook verbonden is met het type contract dat via de uitvoerder wordt verzorgd. Tabel A1 (in de bijlage) biedt een korte blik op de samenstelling van pensioenregelingen die via de verschillende type pensioenuitvoerders worden verzorgd in de steekproef. Uit dit overzicht komen bekende patronen naar voren, waarbij de bedrijfstakpensioenfondsen hoofdzakelijk uitkeringsregelingen aanbieden en verzekeraars premieregelingen.

Welke uitwerking hebben de pensioenregelingen op het vertrouwen in de pensioenuitvoerder? Figuur 2 biedt een overzicht van de resultaten. Een uitkeringsregeling (Defined benefit, DB), en pensioenuitvoerders die een hybride contract aanbieden ontlopen elkaar niet veel in termen van vertrouwen. Opvallend is dat een uitvoerder met een beschikbare premieregeling (Defined contribution, DC) de uitvoerder met een uitkeringsregeling niet veel ontloopt qua vertrouwen, hoewel het percentage werkgevers dat veel vertrouwen (39%) heeft duidelijk lager ligt bij DC-regelingen dan bij DB-regelingen (51%).

Figuur 2: Vertrouwen van werkgevers in pensioenuitvoerders, naar soort pensioenregeling, 2017

Bron: NIDI werkgeversonderzoek

Wie wil van pensioenuitvoerder veranderen?

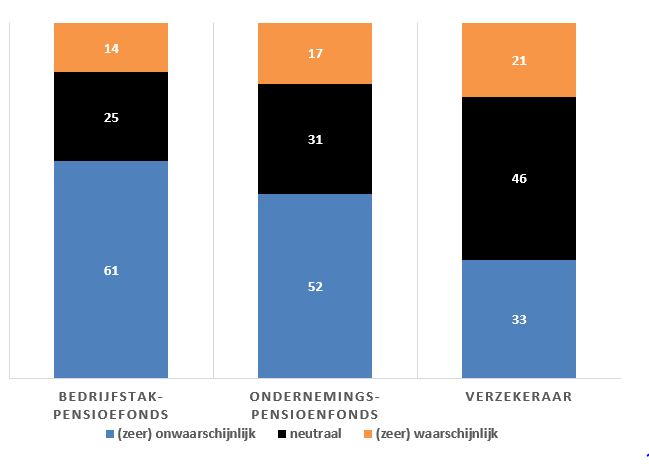

Wanneer het vertrouwen hoog is, is het redelijk om te verwachten dat werkgevers niet talen naar een andere pensioenuitvoerder. Dat geldt inderdaad voor veel werkgevers. Indien de keuzemogelijkheid zou bestaan om van uitvoerder te wisselen dan acht 54 procent van de werkgevers dit (zeer) onwaarschijnlijk, 30 procent stelt zich neutraal op, en 16 procent acht het (zeer) waarschijnlijk (6 procent acht het zeer waarschijnlijk dat men de overstap zou maken en 10 procent acht het waarschijnlijk).

Vooralsnog blijken werkgevers niet de onvrede te tonen die de pensioenindustrie vermoedt of 'ziet'.

Dit algemene resultaat verschilt naar het type pensioenuitvoerder (zie figuur 3) waarbij de minste behoefte bestaat onder werkgevers bij een bedrijfstakpensioenfonds en (14 procent waarschijnlijk) en de meeste behoefte bij werkgevers die een verzekeraar als uitvoerder hebben (21 procent). Het feit dat verzekeraars veel premieregelingen verzorgen zal hier een belangrijk deel van het verhaal zijn aangezien een premieregeling minder belemmeringen oproept dan een uitkeringsregeling.

Figuur 3: Waarschijnlijkheid dat men overstapt naar een andere

pensioenuitvoerder, naar type huidige pensioenuitvoerder

Vraag: indien uw organisaties de mogelijkheid krijgt om uw pensioenfonds

(of verzekeraar) te verlaten en zelf een pensioenfonds (of verzekeraar) te

kiezen, hoe waarschijnlijk is het dan dat u voor deze optie kiest?

Nadere analyse van de keuze om over te stappen (zie bijlage, tabel A2) wijst uit dat werkgevers wijst uit dat de behoefte voor een overstap groter is onder werkgevers in kleine organisaties (20% acht het (zeer) waarschijnlijk versus 12% onder grote bedrijven) en zij die werkzaam zijn in de private sector (16-20% versus 10% in de publieke sector).

Conclusies

Het onderzoeken van de houding en het vertrouwen dat werkgevers hebben in pensioenuitvoerders is - voor zover wij kunnen nagaan - nooit gebeurd. Voor een deel ligt deze lacune in het onderzoek voor de hand omdat er voor de meeste werkgevers niet veel te kiezen valt en de mogelijkheid dat er volledige keuzevrijheid zou kunnen ontstaan was ook niet reëel. Nu er op vele terreinen pensioenhervormingen worden overwogen ligt het onderzoeken van dit aspect meer in de rede. De belangrijkste bevinding van deze exercitie is wellicht het hoge niveau van vertrouwen dat werkgevers hebben in hun pensioenuitvoerder, waarbij de vorm van een ondernemingspensioenfonds het meeste vertrouwen genereert. De geringe behoefte om van pensioenuitvoerder te wisselen - indien dit mogelijk wordt - ligt dan ook in de lijn der verwachting.

Het zijn bevindingen die het waard zijn om bij stil te staan omdat in het pensioendebat pensioenexperts veel verwachten van het opheffen van de zogenaamde grote verplichtstelling - de verplichte deelname in een bedrijfstakpensioenfonds. Luister bijvoorbeeld maar naar directeur uit de pensioenindustrie die graag de gevestigde macht in pensioenland betwist over de grote verplichtstelling: "Als die verdwijnt gaat alles bewegen. Dan komt er keuzevrijheid en zullen pensioenfondsen moeten concurreren met andere partijen. En als pensioenfondsen zo goed zijn als ze altijd roepen, hoeven ze daar ook niet bang voor te zijn." (AMweb, 20 juli 2018).

Vooralsnog blijken werkgevers niet de onvrede te tonen die de pensioenindustrie vermoedt of 'ziet'. De indirecte conclusie die men kan afleiden aan dit onderzoek is dat blijkbaar de bestaande pensioenuitvoerders

toegevoegde waarde leveren. Uiteraard valt daar tegen in te brengen dat de pensioenadviseurs vaak spreken over een wereld waarin keuzes echt gemaakt worden en dat op dat moment de kracht van concurrentie duidelijk wordt. Zolang we leven in een wereld van gedwongen keuzes kan het bewijs dat het vergroten van concurrentie (en opheffen van de verplichtstelling) meer toegevoegde waarde levert dan de status quo niet geleverd worden. Dat bewijs is tot nog toe een papieren bewijs.

Referenties:

Dalen, H.P. van, K. Henkens en J. Oude Mulders, 2017, Werkgevers willen flexibele AOW voor hun werknemers, Me Judice, 9 oktober 2017

Dalen, H.P. van, en K. Henkens, 2018, The Making and Breaking of Trust in Pension Providers, Geneva Papers on Risk and Insurance. 43, 473-491.

Henkens, K., H.P. van Dalen, D.J. Ekerdt, D.A. Hershey, M. Hyde, J. Radl, H. van Solinge, M. Wang, en H. Zacher, 2017, What We Need to Know about Retirement: Pressing Issues for the Coming Decade, The Gerontologist. First online.

Kok, L. en B. Baarsma, 2015,

Keuzevrijheid werkgevers in het tweedepijler pensioen

, SEO, Amsterdam.

Meerten, H. van, en T. Gommer, 2017, Stelsel van verplichte bedrijfstakpensioenfondsen is niet langer houdbaar, het Financieele Dagblad, 14 augustus 2017.

Verbond van Verzekeraars, 2014,

Mee met de tijd – Naar een toekomstbestendig pensioenstelsel

, Den Haag.

Bijlage:

Tabel A1: samenstelling van type contracten die verschillende pensioenuitvoerders verzorgen volgens werkgevers

| |

Type pensioenuitvoerder |

| Regeling: |

Bedrijfstak

pensioenfonds |

Ondernemings-

pensioenfonds |

Verzekeraar |

Totaal |

| Uitkeringsregeling |

73% |

52% |

30% |

62% |

| Premieregeling |

10% |

24% |

62% |

23% |

| Combinatie |

2% |

14% |

3% |

3% |

| Weet niet |

15% |

10% |

6% |

13% |

| totaal |

100% |

100% |

100% |

100% |

| N = |

684 |

29 |

206 |

939 |

Bron: NIDI werkgeversonderzoek (2017)

Tabel A2: verklaring vertrouwen in eigen pensioenuitvoerder en waarschijnlijkheid van overstap naar andere pensioenuitvoerder, werkgevers

| |

Vertrouwen in

pensioenuitvoerder |

Waarschijnlijkheid overstap

naar andere pensioenuitvoerder |

| Pensioenregeling (DB= 0) |

|

|

| Premieregeling |

-0,34* |

0,19 |

| Combinatie |

-0,02 |

0,73* |

| Weet niet |

-0,12 |

0,03 |

| Pensioenuitvoerder (BPF = 0) |

|

|

| Ondernemings/beroeps PF |

1,62*** |

0,09 |

| Verzekeraar |

-0,00 |

0,49*** |

| % 50-plussers organisatie (0-29% =0) |

|

|

| Midden (30-59%) |

0,15 |

-0,15 |

| Hoog (60-100%) |

-0,25 |

-0.06 |

| Omvang bedrijf (klein = 0) |

|

|

| Middelgroot |

0,53*** |

-0,45*** |

| Groot |

0,87*** |

-0,85*** |

| Sector (industrie = 0) |

|

|

| Diensten |

0,21 |

0,04 |

| Publieke sector |

0,64*** |

-0,57*** |

| Controlevariabelen: |

|

|

| Leeftijd |

0,03*** |

-0,03*** |

| Geslacht (man = 0) |

-0,33* |

0,40*** |

| Pseudo R2 |

0,08 |

0,05 |

| N = |

917 |

914 |

* p < 0,1, ** p < 0,05, *** p < 0,01, geschat met ordered logit, waarbij gecontroleerd is voor positie in het bedrijf en pensioenkennisniveau. Kleinbedrijf < 50 werknemers; middel 50-250 werknemers; en groot > 250 werknemers.