De huidige manier om buffers voor het beleggen in aandelen te bepalen

Nederlandse pensioenfondsen moeten sinds 2007 hun vereiste eigen vermogen berekenen volgens de methodiek en parameters uit het Financieel Toetsingskader (FTK). Verzekeringsmaatschappijen in de Europese Unie moeten vanaf 2016 hun vereist vermogen berekenen volgens Solvency II-richtlijnen. FTK en Solvency II vertonen veel overeenkomsten. Eén daarvan is hoe de vereiste buffer van aandelen in het standaard model wordt bepaald: de FTK-buffers voor aandelen in ontwikkelde markten moeten een negatieve schok van 30 procent op kunnen vangen, terwijl dit voor aandelen in opkomende landen een negatieve schok van 40 procent is.[1] Deze buffers zijn bedoeld om de kans op onderdekking in het komende jaar te beperken tot 2,5%. Volgens Solvency II zijn die schokken groter (39% en 49% respectievelijk) omdat de kans op faillissement voor verzekeraars op slechts 0,5% is afgestemd.[2]

Twee onbedoelde en schadelijke gevolgen van deze regelgeving

De huidige buffervereisten voor aandelen maken onderscheid tussen beursgenoteerde aandelen in ontwikkelde en opkomende markten. Het is logisch dat de buffer voor opkomende markten hoger is, want financieel-economisch bezien zijn de rendementen van opkomende markten meer volatiel. Het probleem is echter dat binnen deze categorieën verschillen in financieel-economische risico’s als irrelevant worden beschouwd. Dit heeft twee onbedoelde en mogelijk schadelijke gevolgen:

1. Het moedigt risicozoekend beleggingsbeleid aan

2. Het draagt bij aan inefficiënties in de prijsvorming van aandelen

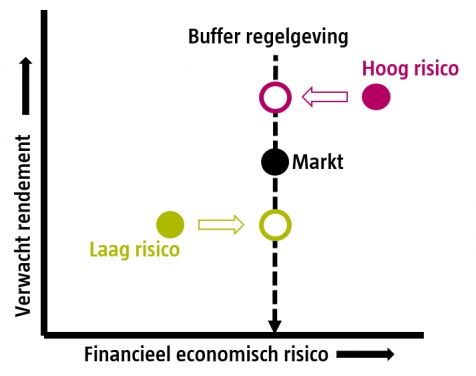

We leggen deze stellingen eerst uit, voordat we ons alternatief presenteren. Ten eerste, binnen ontwikkelde aandelenmarkten wordt het risico voor iedere portefeuille precies even hoog ingeschat. Als men bereid is aan te nemen dat meer risico moet worden beloond met meer rendement, dan ontstaat hier een prikkel om te beleggen in risicovollere aandelen. Dit laten we zien in Figuur 1, waar we een portefeuille met een laag risico (groen) en hoog risico (rood) laten zien. Het standaard model in FTK en Solvency II neemt aan dat het risico voor beide portefeuilles even hoog is, zoals weergegeven wordt door de open cirkels. Het gevolg hiervan is dat een belegger die deze regelgeving als uitgangspunt neemt niet langer een afweging hoeft te maken tussen risico en rendement, maar voor het hoogste rendement kan gaan ongeacht het financieel-economisch risico. Dus in plaats van prudentie te stimuleren, moedigt deze regelgeving juist risico-zoekend gedrag aan.

Figuur 1: Rendement, risico, en buffers van aandelen met hoog en laag risico

Bron: Robeco

Het tweede onbedoelde gevolg van de regelgeving komt voort uit het eerste. Als voldoende vermogen wordt beheerd door beleggers onder dit type regelgeving, dan zal de prijs van aandelen met een hoog risico verder worden opgedreven, terwijl de prijs van aandelen met een laag risico juist wordt gedrukt. Dit leidt tot een lager toekomstig rendement voor hoog-risico aandelen, en een hoger toekomstig rendement voor laag-risico aandelen. Beleggers hebben pas een prikkel om laag-risico aandelen te kopen als de prijs zover gedaald is dat de relatie tussen risico en rendement vlak of zelfs invers is geworden. Deze verstoring van de risico-en-rendement-relatie is wat we in praktijk van financiële markten waarnemen (zie onder andere Blitz, Falkenstein, en Van Vliet 2014). Simplistische regelgeving zoals die in het standaard model van FTK en Solvency II kan deze anomalie creëren en in stand houden of versterken. Stabiele bedrijven hebben hierdoor te hoge kapitaalskosten. Dit vernietigt waarde en is schadelijk voor de economie.

Een effectieve manier om aandelenrisico’s beter in te schatten

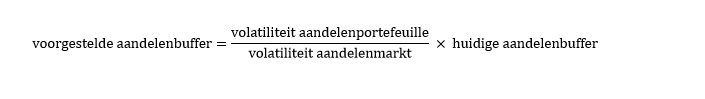

Het is des te opmerkelijker dat in Solvency II de buffereisen voor aandelen zo grof zijn, gegeven dat de buffereisen voor bedrijfsobligaties juist bijzonder gedetailleerd zijn. Voor bedrijfsobligaties zijn de buffereisen namelijk afhankelijk van zowel de mate van kredietrisico als de mate van renterisico, en dat kan leiden tot een groot aantal verschillende uitkomsten. Wij stellen voor om voor aandelen een relatief eenvoudige aanpassing op de huidige buffereisen door te voeren, die wordt samengevat in de volgende formule:

Zoals in de formule is te zien, bevelen we aan om de huidige standaard buffereis te vermenigvuldigen met de ratio van de volatiliteit van de rendementen van de aandelenportefeuille van het pensioenfonds of verzekeraar met die van de markt. Deze ratio is groter dan één voor risicovollere portefeuilles en kleiner dan één voor minder risicovolle portefeuilles. Dit betekent dat een hogere buffer aangehouden dient te worden dan voor de marktportefeuille als het financieel-economische risico hoger is, en een lagere buffer als het risico lager is. Het onderscheid tussen aandelen uit ontwikkelde en opkomende landen is niet langer nodig, omdat onze formule dit onderscheid al maakt op basis van het verschil in financieel-economisch risico.

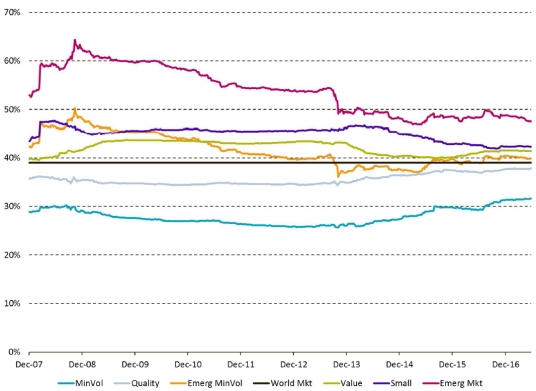

De vereiste buffer voor verzekeraars voor een aantal beleggingsstijlen over de tijd is uiteengezet in Figuur 2. De zwarte lijn geeft de standaard Solvency II-buffer van 39% aan voor alle beleggingen in ontwikkelde aandelenmarkten.[3] Een gespreide portefeuille met kleine bedrijven in ontwikkelde markten heeft consistent een hogere vereiste buffer in ons voorstel vergeleken met Solvency II, zoals te zien is aan de paarse lijn. De blauwe lijn geeft aan dat een portefeuille met een laag risico ook een ongeveer tien procentpunt lagere buffer krijgt. Dit is economisch significant, en reduceert de perverse prikkels in de huidige regelgeving. De beleggingsstijl Quality heeft doorgaans ook een iets lager risico dan de markt, terwijl Value aandelen juist meestal iets risicovoller zijn, hetgeen zich vertaalt in wat lagere respectievelijk wat hogere kapitaaleisen.

Figuur 2: Voorgestelde Solvency II buffereisen voor een aantal beleggingsstijlen

Bron: Robeco

De rode lijn laat zien hoe de buffer voor opkomende aandelenmarkten is in ons voorstel. De afgelopen jaren ligt dit dicht bij de 49% die Solvency II voorschrijft. Rond de financiële crisis was dit echter beduidend hoger, tot zelfs 60%. Deze analyse laat zien dat een aparte categorie voor opkomende markten niet meer nodig en is ingebed in ons voorstel. De oranje lijn geeft aan dat een aandelenportefeuille met een laag risico in opkomende markten ongeveer even risicovol is als de markt in ontwikkelde aandelenmarkten.

Voor het schatten van de volatiliteit stellen we voor om dezelfde regels te volgen als die gelden voor beleggingsfondsen voor particuliere beleggers in de Europese Unie.[4] Dit betekent dat in principe vijf jaar aan weekdata gebruikt dient te worden voor de berekening. Hoewel dit een robuuste keuze lijkt, sluiten we niet uit dat kleine verbeteringen mogelijk zijn. Deze mogelijke verfijningen verbleken echter bij de grote stap die gezet kan worden door over te stappen van een naïeve indeling naar een graduele indeling. Ons voorstel sluit aan bij een al bestaande methode, neemt perverse prikkels weg, en het risico voor pensioenfondsen en verzekeraars wordt beter ingeschat.

Conclusie

De huidige regelgeving voor pensioenfondsen en verzekeraars moedigt risico-zoekend beleggingsbeleid aan doordat financieel-economische risico’s niet terugkomen in buffereisen in het standaard model. Wij presenteren een alternatief dat aandelenrisico’s beter weerspiegelt, gemakkelijk en kostenefficiënt is te berekenen, moeilijk is te manipuleren, gemakkelijk is te begrijpen voor belanghebbenden, en effectief is om toezicht op te houden. Daar komt bij dat het de perverse prikkels van de huidige regelgeving verkleint waardoor het bijdraagt aan betere prijsvorming op aandelenmarkten.

Voetnoten:

[1] Meer details over het Financieel Toetsingskader kan hier worden gevonden

[2] Meer details over Solvency II regelgeving kan hier worden gevonden

[3] We zien hier af van de anticyclische symmetrische aanpassing op de 39% van maximaal 10% positief (bij markten die sterk zijn gestegen de afgelopen drie jaar) en negatief (bij markten die sterk zijn gedaald de afgelopen drie jaar)

[4] Meer details over deze Europese regelgeving over beleggingsfondsen kan hier worden gevonden

Referenties:

Blitz, D., Falkenstein, E., en Van Vliet, P., 2014, “Explanations for the volatility effect: An overview based on the CAPM assumptions”, Journal of Portfolio Management 40(3), pp. 61-76.

Blitz, D., Hallerbach, W., Swinkels, L., en Van Vliet, P., 2018, “Equity Solvency Capital Requirements: What Institutional Regulation Can Learn from Private Investor Regulation”, geaccepteerd voor publicatie in Geneva Papers on Risk and Insurance – Issues and Practice.

Te citeren als

David Blitz, Winfried G. Hallerbach, Laurens Swinkels, Pim van Vliet, “Pensioenregelgeving moedigt risicozoekend beleggingsbeleid aan”,

Me Judice,

16 april 2018.

Copyright

De titel en eerste zinnen van dit artikel mogen zonder toestemming worden overgenomen met de bronvermelding Me Judice en, indien online, een link naar het artikel. Volledige overname is slechts beperkt toegestaan. Voor meer informatie, zie onze copyright richtlijnen.

Afbeelding

Afbeelding ‘

Solvency Key’ van Mike Lawrence (CC BY 2.0).