De uitdaging

De commissie Goudswaard (2013) en vele anderen hebben het dilemma van het huidige Nederlandse pensioenstelsel geschetst. Goudswaard c.s. geven twee

oplossingsrichtingen: ofwel de ambities over de hoogte van de pensioenuitkering moeten bijgesteld worden of er moet anders worden omgegaan met risico’s, of

uiteraard een combinatie van beide. Het bijstellen van de ambitie van de pensioenuitkering kan volgens hen ook bereikt worden door de levensverwachting expliciet in

de pensioenregelingen te incorporeren. Dat maakt het pensioenstelsel toekomstbestendiger “omdat een bron van kostenstijging wordt weggenomen”. Meer risico

nemen is uiteraard altijd welkom omdat grosso modo rendement en risico samen gaan. Of om het anders te formuleren, een pensioenfonds dat

volstrekte zekerheid wil of moet bieden kan dat alleen maar bereiken door alle beleggingsrisico’s uit de weg te gaan of door sterk te leunen op de

deelnemende bedrijven die als sponsor alle tegenvallers opvangen. Twee opties die niet vaak verkozen zullen worden.

Anders denken

De opdracht waar pensioenfondsen voor staan is om anders te gaan denken over pensioen en wellicht nog belangrijker om hun deelnemers daar in mee te

nemen. Pensioenfondsen beseffen zeker in dit huidige tijdsgewricht van een extreem lage rente dat risico nemen meer dan ooit geboden is (zie bijvoorbeeld uitlatingen van bestuurder Andringa van pensioenfonds PME, de Volkskrant, 20 maart 2015). Het beeld dat een pensioen te allen tijde gegarandeerd kan worden is een illusie, maar hoe kan men deelnemers meekrijgen in het delen van het risico

dat met pensioenfinanciering samenhangt? Deelnemers zijn over het algemeen wars van het nemen van risico. De consequenties van het nemen van risico worden

vaak uitgedrukt in geld, maar uit de economische psychologie is het bekend dat beslissingen over tijd anders worden genomen dan beslissingen die zuiver

geld betreffen. Dat kan te maken hebben met het feit dat mensen hun tijd moeilijker op waarde weten te schatten dan geld, dan wel dat tijd zich moeilijker

laat verplaatsen (Thaler, 1985, DeVoe en Pfeffer, 2007, en Soman, 2001).

De vraag is of het verschillend waarderen van tijd en geld ook relevant is wanneer het gaat om risicobereidheid inzake het eigen pensioen. Om dit te

onderzoeken hebben wij mensen een pensioenkeuze voorgelegd waarbij men kan kiezen tussen een zeker pensioen en een onzeker pensioen, waarbij de laatste

optie gemiddeld een hogere pensioenuitkomst oplevert. In het ene geval wordt de onzekerheid geframed in termen van pensioenhoogte en in het andere geval

wordt de onzekerheid geframed in termen van de pensioenleeftijd. De reden waarom werknemers verschillend zouden kunnen denken is dat een pensioenkeuze

gebaseerd op geld in hoge mate afhankelijk is van de kapitaalmarkt. Het rendement op kapitaal kan wellicht op sommige momenten hoog zijn maar het is wel

degelijk eindig en daarmee is ook de aanwas van kapitaal eindig. In termen van (werk)tijd zou die situatie anders kunnen zijn omdat mensen kunnen denken

dat zij onbeperkt hun tijd kunnen inzetten. Menselijk kapitaal is er bij wijze van spreken in overvloed, financieel kapitaal is de beperkende factor. Als

men kapitaal te kort komt is het eenvoudiger, althans zo is de gedachte, om langer door te werken dan door veel te sparen en te investeren. De werknemer

kan dus altijd terugvallen op een bron van inkomen die hij of zij zelf vertegenwoordigt. Het nemen van risico indien een (pensioen)keuze is geframed in

termen van (werk)tijd zal daarom groter zijn dan wanneer dezelfde keuze in geld wordt uitgedrukt.

Hoe hebben we het onderzocht?

De vraag die we onderzoeken is derhalve of de framing van het pensioenvraagstuk van invloed is op de wijze waarop mensen met onzekerheid omgaan. Indien de

nadruk in een systeem wordt gelegd op pensioenuitkeringen dan krijgt men een beeld van de status quo omdat dit de gangbare wijze van denken is in het

huidige ‘defined benefit’ stelsel. Door risico te nemen kunnen gemiddeld genomen hogere uitkeringen worden gefinancierd dan wanneer men volledig op safe

speelt. Maar het kan ook anders. Men kan ook de uitkeringsvoet wellicht garanderen en door risico te nemen kan men eerder uittreden. Alleen als het

tegenzit hoeft de uitkeringsvoet niet aangepast te worden maar wel de pensioendatum. En deze twee systemen hebben wij tegen het licht gehouden.

In juni 2014 is een serie vragen voorgelegd aan het CentERpanel, een panel dat een afspiegeling is van de Nederlandse bevolking. Van de 3.035 panelleden

van 16 jaar en ouder hebben 2.103 respondenten de vragenlijst volledig ingevuld (responspercentage 69%). Een van die vragen betrof de keuze tussen een

zeker pensioen en een onzeker doch gemiddeld hoger pensioen. We hebben deze vraag aan twee aselect gekozen groepen voorgelegd waarbij de ene groep (kortweg

aangeduid met ‘geld’) de vraag gesteld kreeg in termen van geld, c.q. uitkeringspercentage Zie bijlage voor de volledige vraag voor beide groepen.

Groep 'geld'

Voor de groep die denkt in termen van geld gaat het om de volgende keuze:

- Een regeling met een gegarandeerd pensioen op leeftijd 67 jaar dat 75% van uw laatst verdiende nettoloon bedraagt; of

- Een regeling waarbij u op leeftijd 67 een grote kans (van 75%) heeft op een hoger pensioen van 90% van uw nettoloon. Er is echter ook een kleine kans

(van 25%) op een lager pensioen, te weten 60% van uw nettoloon.

Groep 'tijd'

De andere groep (aangeduid met ‘tijd’) kreeg de vraag voorgelegd in termen van pensioenleeftijd waarbij het vervangingspercentage vast ligt en de keuze

geformuleerd is tussen:

- Een regeling met een gegarandeerd pensioen op leeftijd 67 jaar dat 75% van uw laatst verdiende nettoloon bedraagt; of

- Een regeling waarbij u een grote kans heeft (van 75%) dat u 3,5 jaar eerder kan stoppen met werken met een pensioenuitkering van 75% van het

nettoloon. Er is echter een ook een kleine kans (van 25%) dat u 3,5 jaar langer moet doorwerken om eenzelfde uitkeringspercentage van 75% te bereiken.

De basisopties die de zekere uitkomst weergeven zijn dus identiek in beide keuzeproblemen. De verschillen schuilen in de wijze waarop de riskante opties zijn geformuleerd. De

waarden zijn zodanig gecalculeerd dat ze dicht bij elkaar liggen maar vooral ook dat de waarden nog enigszins binnen het voorstellingsvermogen van

respondenten liggen. Degene die risico neemt in het geval van geld kan een gemiddeld uitkeringsvoet van 82,5% bereiken. Degene die risico neemt in het

tweede geval kan gemiddeld 1,75 jaar eerder uittreden dan 67 jaar. De stilzwijgende veronderstelling is dat beide winstopties ongeveer gelijk zijn, alleen

bij de een komt het tot uitdrukking in een hogere pensioenuitkering en bij de ander in een eerdere pensioendatum. De parameters zijn zodanig gekozen dat

beide systemen redelijk overeenkomen en waarbij de cijfers toch nog begrijpelijk zijn.

Wie neemt meer risico?

De uitkomsten van dit experiment staan weergegeven in tabel 1. Het is overduidelijk dat bij een keuze geformuleerd in termen van werktijd er meer

werknemers zijn die voor de riskante optie gaan: 20 % van de groep ‘Geld’ kiest voor de onzekere doch gemiddeld hogere uitkomst; terwijl 32% van de groep

‘Tijd’ kiest voor onzeker (een verschil dat statistisch significant is: t = 4.33, p < 0.01).

Tabel 1: Uitkomsten van het keuze-experiment onder werknemers jonger dan 60 jaar

|

Regeling A: zekerheid

|

80%

|

68%

|

|

Regeling B: onzekerheid

|

20%

|

32%

|

| Totaal |

100%

|

100%

|

|

N =

|

440

|

485

|

De logische vervolgvraag is wat hier achter schuil gaat. Verschillen de groepen werkelijk naar risicovoorkeur of het heeft de keuze voor de ene optie boven

de ander meer te maken met pensioenvoorkeuren? Om dat na te gaan is een klein model geschat waarin de keuze tussen een zeker en onzeker pensioen wordt

verklaard door zowel aandacht te besteden aan de (zelf gerapporteerde) risicovoorkeur als aan een geplande pensioenleeftijd. De risicovoorkeur wordt

gebruikt om te zien of het nemen van risico ook samenhangt met deze ‘stated’ risicovoorkeur en of het marginale effect in beide onderzoekopzetten dezelfde

is. De geplande pensioenleeftijd is van belang omdat in de ‘tijd’-versie van het experiment de werknemers risico kunnen nemen met hun pensioendatum en dan

is het van belang om te weten of men veel eerder dan wel later wil uittreden dan 67 jaar.

De schattingsresultaten in tabel 2 wijzen in de eerste plaats uit dat een hogere risicobereidheid van respondenten samenhangt met een keuze voor een meer

risicovol pensioen. Opvallend is wel dat dat het marginale effect van een hogere risicobereidheid bij de groep ‘geld’ tot meer risico nemen leidt dan bij

groep ‘tijd’ (1.52 versus 1.28). Een tweede conclusie die we kunnen trekken uit tabel 2 is dat de geplande pensioenleeftijd sterk samenhangt met de

bereidheid risico te nemen in pensioenkeuzes, wanneer onzekerheid wordt geformuleerd in termen van mogelijke uittredingsleeftijden.

Tabel 2: Verklaring risico-aversie in situatie met geld (steekproef A) versus tijd (steekproef B) voor werknemers jonger dan 60 jaar

| Steekproef A |

Steekproef B |

| Odds ratio |

t-waarde |

Odds ratio |

t-waarde |

| Risicovoorkeur |

1.52*

|

5.89 |

1.28*

|

4.35 |

| Verwachte leeftijd pensionering (67 jaar = 0) |

| 60 jaar en jonger |

1.28 |

0.75 |

2.12*

|

2.81 |

| 61-66 |

1.00 |

0.00 |

2.17*

|

3.06 |

| 68 jaar en ouder |

1.39 |

0.65 |

1.06 |

0.13 |

| Controlevariabelen |

| Leeftijd |

0.98 |

1.77 |

1.01 |

1.21 |

| Geslacht (man = 0) |

1.57 |

1.68 |

0.78 |

1.12 |

| Opleiding (laag = 0) |

| Midden |

0.97 |

0.07 |

0.90 |

0.31 |

| Hoog |

0.84 |

0.43 |

1.22 |

0.59 |

| |

| Pseudo R2 |

0.11 |

0.07 |

| N |

439 |

481 |

* p < 0.01

Het zijn vooral de werknemers die eerder dan 67 van plan zijn uit te treden die risico nemen, wanneer dit risico wordt geframed in termen van een onzekere

pensioenleeftijd. Mensen die een relatief vroeg pensioen nastreven kiezen voor een regeling waarbij men gemiddeld gesproken iets vroeger met pensioen kan

gaan, ook als ze daarbij een risico lopen dat als het tegenvalt, ze een flink aantal jaren langer zullen moeten doorwerken dan 67.

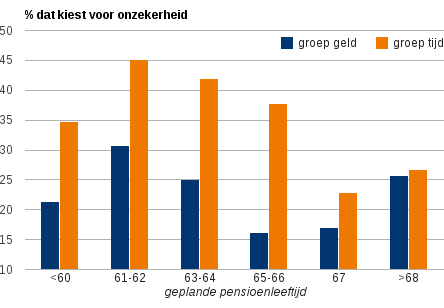

Figuur 1: Keuze voor risico door werknemers uit groep ‘geld’ versus die van groep ‘tijd’

Dit resultaat wordt ook geïllustreerd in figuur 1 waarin de risicobereidheid inzake het eigen pensioen is weergegeven naar de geplande pensioenleeftijd. De

figuur toont dat bij degenen met een geplande pensioenleeftijd lager dan 67 jaar ruwweg twee keer zo vaak wordt geopteerd voor de riskante optie wanneer

dit wordt geformuleerd in termen van tijd, dan wanneer het wordt geformuleerd in termen van een onzekere uitkeringshoogte.

Conclusies

Bovenstaande exercitie leert ons twee dingen. In de eerste plaats lijkt de risicobereidheid van werknemers groter wanneer risico’s worden geformuleerd in

termen van tijd. Onzekerheid over wanneer men precies met pensioen kan gaan lijkt minder zwaar te wegen dan dezelfde onzekerheid over de hoogte van de

uitkering. Dit impliceert dat voor het huidige pensioendebat men werknemers kan aanzetten tot het nemen van meer risico door in te spelen op een

pensioenstelsel waarin de mogelijkheid bestaat om korter dan wel langer door te werken.

Een tweede conclusie betreft de bron van deze toegenomen risico-acceptatie. De bron van deze keuze voor risico ligt niet zozeer bij een hogere

risicovoorkeur maar veeleer in de wens van werknemers om eventueel reeds voor de pensioendatum van 67 jaar met pensioen te gaan. Het risico dat men in het

ongunstige geval juist langer moet doorwerken neemt men kennelijk op de koop toe. Zeker voor werknemers die ver voor de pensioendatum van 67 jaar wensen

uit te treden is dit een aanlokkelijke optie. Op basis van dit simpele experiment is het te vroeg om hier grootse vergezichten aan op te hangen. Onze

resultaten doen vermoeden dat de kapitaalvorm die als een meer beperkende factor wordt gepercipieerd (spaargeld) mensen voorzichtiger maakt, terwijl de

kapitaalvorm waar men altijd op kan terugvallen - menselijk kapitaal – meer aanzet tot het nemen van risico.

Referenties:

DeVoe, S. E., & Pfeffer, J. (2007). When time is money: The effect of hourly payment on the evaluation of time. Organizational Behavior and Human Decision Processes, 104(1), 1-13.

Soman, D. (2001). The mental accounting of sunk time costs: Why time is not like money. Journal of Behavioral Decision Making, 14(3),

169-185.

Thaler, R. (1985). Mental accounting and consumer choice. Marketing Science,4(3), 199-214.

Bijlage:

De totale steekproef is op aselecte wijze opgesplitst in twee groepen. Groep A kreeg een vraag over risiconemen met consequenties voor het pensioeninkomen;

groep B kreeg een vraag over risiconemen met consequenties voor het moment van pensioneren. Hieronder staan de exacte vragen zoals die door het Centerpanel

zijn beantwoord.

Groep 'geld'

Een pensioenfonds kan een gemiddeld hoger pensioenresultaat bereiken door te beleggen. Bij deze strategie hoort dat het ook wel eens tegen kan vallen en

het pensioenresultaat lager is. Het pensioenfonds geeft u de mogelijkheid te kiezen uit twee soorten regelingen.

A. Een regeling met een gegarandeerd pensioen op leeftijd 67 jaar dat 75% van uw laatst verdiende nettoloon bedraagt.

B. Een regeling waarbij u op leeftijd 67 een grote kans (van 75%) heeft op een hoger pensioen van 90% van uw nettoloon. Er is echter ook een kleine kans

(van 25%) op een lager pensioen, te weten 60% van uw nettoloon.

Groep 'tijd'

Een pensioenfonds kan een gemiddeld hoger pensioenresultaat bereiken door te beleggen. Bij deze strategie hoort dat het ook wel eens tegen kan vallen en

het pensioenresultaat lager is. Het pensioenfonds geeft u de mogelijkheid te kiezen uit twee soorten regelingen.

A. Een regeling met een gegarandeerd pensioen op leeftijd 67 jaar dat 75% van uw laatst verdiende nettoloon bedraagt.

B. Een regeling waarbij u een grote kans heeft (van 75%) dat u 3,5 jaar eerder kan stoppen met werken met een pensioenuitkering van 75% van het

nettoloon. Er is echter een ook een kleine kans (van 25%) dat u 3,5 jaar langer moet doorwerken om eenzelfde uitkeringspercentage van 75% te bereiken.

Welke regeling zou u kiezen?

1. Regeling A

2. Regeling B

Te citeren als

Harry van Dalen, Kène Henkens, “Werknemers nemen meer pensioenrisico met tijd dan met geld”,

Me Judice,

27 maart 2015.

Copyright

De titel en eerste zinnen van dit artikel mogen zonder toestemming worden overgenomen met de bronvermelding Me Judice en, indien online, een link naar het artikel. Volledige overname is slechts beperkt toegestaan. Voor meer informatie, zie onze copyright richtlijnen.

Afbeelding

Afbeelding ‘Casino Dice’ van davidgsteadman (CC BY-NC 2.0)