Huizenprijzen nog steeds betrekkelijk hoog

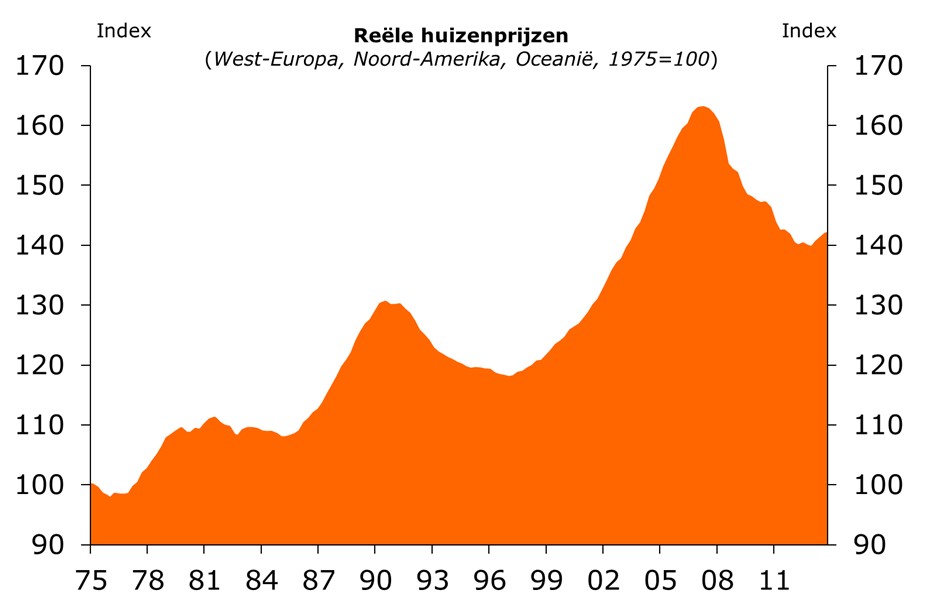

De afgelopen jaren is er veel gezegd en geschreven over de daling van de huizenprijzen die inderdaad in sommige landen fors was. De gemiddelde daling van

de reële huizenprijzen in ontwikkelde landen van het tweede kwartaal van 2007 tot het vierde kwartaal van 2012 was 14% (figuur 1). Uitschieters daarbij

waren Ierland (-47%), Spanje (-35%) de VS (-24%) en Nederland (-23%). Sinds het afgelopen jaar stijgen de huizenprijzen in de Westerse landen gemiddeld

genomen weer. Dit komt vooral doordat de prijsdaling in een aantal landen is omgeslagen in een relatief sterke prijsstijging, zoals in de VS en het

VK.Daarbij zijn de huizenprijzen in de Westerse wereld op een historisch hoog niveau gebleven. Hoewel niemand kan zeggen wat het juiste niveau is, en de

verschillen tussen landen groot zijn, is het wel opmerkelijk.

Figuur 1: Gemiddeld weer stijging huizenprijzen, en nog altijd op hoog niveau

Bron: Dallas Fed.

Verschillen in fundamenten

Zoals altijd is de prijsontwikkeling deels te verklaren op basis van ‘fundamenten’. Dit begint bijna een vies woord te worden, omdat iedereen graag alles

met fundamenten, ofwel structurele economische factoren zoals inkomensgroei en renteontwikkeling, wil verklaren. Vaak komt men er te laat achter dat die

fundamenten toch wat wankeler zijn dan van tevoren gedacht. En dan kom je in de buurt van ‘bubbles’ of zeepbellen op de huizenmarkt.

Fundamenteel beïnvloedt het verschil tussen vraag en aanbod de ontwikkeling van de huizenprijzen. Hoe inelastischer het aanbod, des te meer werken de

vraageffecten in de prijs door. Maar ook een relatief elastisch aanbod, zoals in Spanje of Ierland, kan in perioden van overmoed samengaan met sterke

prijsstijgingen. Naast structurele factoren zoals demografie zijn de belangrijkste cyclische componenten in de vraag de inkomens- en renteontwikkeling.

Zo was een van de fundamenten in de aanloop naar de crisis in veel landen de stijging van de huishoudschuld als percentage van het BBP ( IMF, 2012). De oorzaak hiervan was een combinatie van een lage rente en

verdergaande mondiale financiële integratie en innovatie. Daar zijn inmiddels boeken over vol geschreven. Maar de mate waarin deze ontwikkelingen zich in

diverse landen tot 2008 hebben voorgedaan zijn vooral toe te schrijven aan institutionele verschillen tussen landen. Een subsidie op het aangaan van

schulden (zoals de Nederlandse hypotheekrenteaftrek), en een woningmarkt waarbij huishoudens een zogenaamde ‘wooncarrière’ gewend zijn te maken (een

dynamische woningmarkt, zoals in de VS of het VK) versterken prijseffecten, zowel in de opgaande als in de neergaande fase. Daarnaast zorgen uiteenlopende

economische ontwikkelingen in de periode voor 2008 ook voor verschillen in woningprijzen.

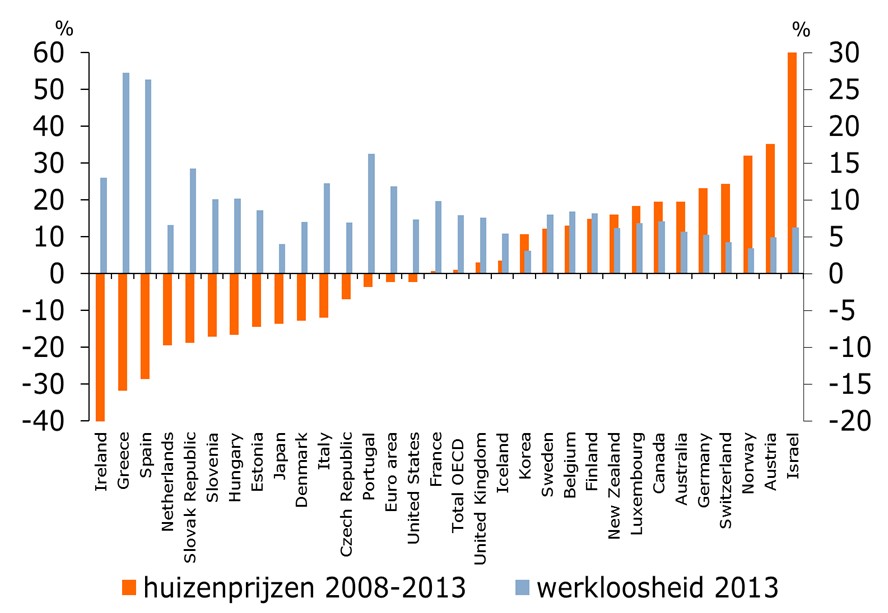

Het is niet verwonderlijk dat de huizenmarkten in de Westerse landen die het minst geraakt zijn door de mondiale crisis en ook de minste opbouw van

huishoudschuld kenden de afgelopen vijf jaar de grootste prijsstijging laten zien (figuur 2). De inkomensontwikkeling en de werkloosheidsontwikkeling waren

daar over het algemeen gunstiger en de huizenmarkt was er over het algemeen niet of minder overgewaardeerd voor het begin van de crisis, zoals vaak wel het

geval was in de landen waar de prijsdalingen groot waren.

Figuur 2 Huizenprijsontwikkeling 2008-2013 (linkeras) en werkloosheid 2013 (rechteras)

Bron: OESO, 2014

De belangrijkste onderliggende factor is daarnaast de zeer lage rente die al jarenlang geldt en die lenen relatief goedkoop maakt. Dat is natuurlijk ook

precies de bedoeling van die lage rente: de economie weer op gang helpen. Maar toch baart dat wel enige zorg. Als het aanbod op de woningmarkt niet snel

kan worden uitgebreid (wat vaak het geval is), leidt die toegenomen betaalbaarheid immers alleen maar tot hogere woningprijzen. En hoewel dat ook voor

groei zorgt door toegenomen vermogens, is het niet de groei op basis van reële economische fundamenten die je zou willen. En zo is een van die beroemde

‘fundamenten’ die de huizenprijzen kan aanjagen verworden tot een factor die een risico vormt voor de economie. Want huizenprijzen zijn in de Westerse

wereld gemiddeld genomen nog steeds relatief hoog.

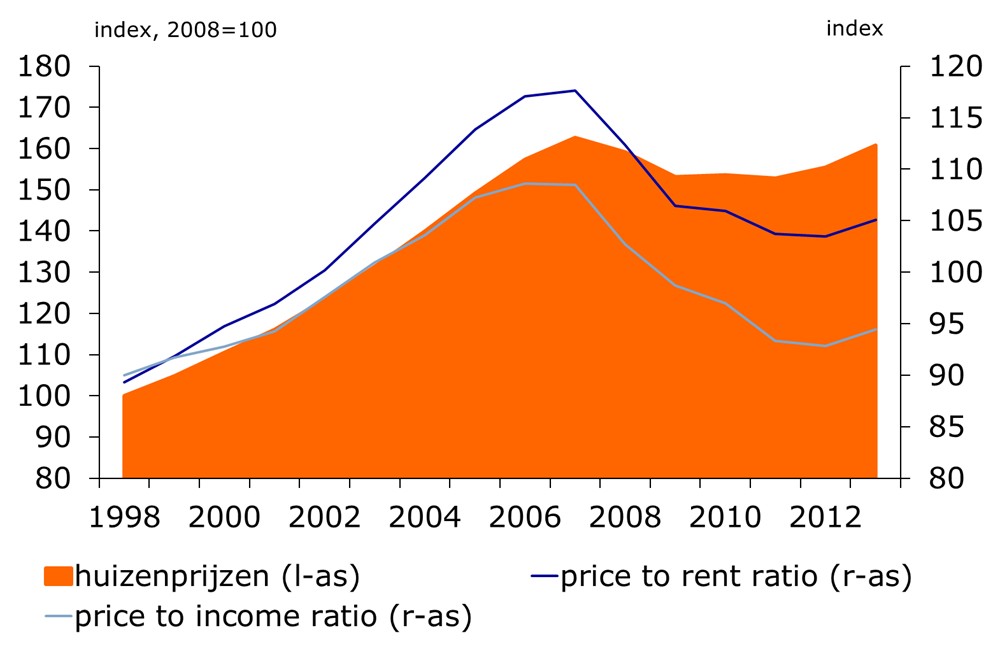

Om te beoordelen of er sprake is van overwaardering op de huizenmarkt worden vaak relatief simpele ratio’s gebruikt. De ratio van de huizenprijzen ten

opzichte van het inkomen (price to income ratio) ligt voor de Westerse landen gemiddeld genomen nog onder het langjarige gemiddelde (figuur 3).

Maar de ratio van de huizenprijzen ten opzichte van de huren (price to rent ratio) is nu alweer boven het langjarige niveau. En hoewel er van

alles valt aan te merken op deze ratio’s die geen rekening houden met landspecifieke institutionele kenmerken op de huizenmarkt, vormen deze ontwikkelingen

toch een indicatie voor het ontstaan van zeepbellen. Voor een land als Duitsland is dat bijvoorbeeld aan het macro-gemiddelde niet te zien, maar in enkele

grootstedelijke gebieden, zoals München, zijn de prijzen wel degelijk relatief hoog.

Figuur 3: Loan-to-income en Price-to-rent ratio en huizenprijsontwikkeling

Bron: OESO

De opties voor het beperken van zeepbellen

Nu is er een aantal opties om de omvang van deze zeepbellen te beperken. De meest voor de hand liggende is een hogere rente. De andere factoren die de

prijs beïnvloeden, zijn veel structureler van aard (zoals het aanbod). Dat wapen heeft op dit moment echter ongewenste bijwerkingen en kan de groei van de

hele economie afremmen. Het IMF verwacht dan ook dat de rente mondiaal voor lange tijd relatief laag zal blijven ( IMF, 2014). Daarbij is het zeker in de eurozone zeer lastig om met het rentebeleid

zeepbellen op de huizenmarkt tegen te gaan. Zo kan een rentestijging wel voor de Duitse huizenmarkt verstandig zijn, maar niet voor de fragiele toestand

van een groot deel van de economie van de eurozone en de net opkrabbelende huizenmarkten in sommige andere landen.

Er zijn andere opties. Deze vallen onder het zogenaamde macro-prudentiële beleid. Naar aanleiding van de financiële crisis wordt dit, zeker in de eurozone,

een steeds belangrijkere taak van nationale centrale banken. De gedachte achter dit macro-prudentiële beleid is een goede: op tijd financiële risico’s

inventariseren en die met beleidsmaatregelen proberen in te dammen. Vanaf 1 januari 2014 is dit raamwerk in werking ( ESRB, 2014). Zoals de ESRB aangeeft, zijn

vooral sterke huizenprijsstijgingen en een toename van de kredietverlening als percentage van het BBP goede voorlopende indicatoren voor het ontstaan voor

problemen op de woningmarkt. Een aantal instrumenten staat voor dit beleid ter beschikking. Te denken valt daarbij aan het verlagen van de

maximale lening die banken mogen verstrekken ten opzichte van de waarde van de woning (loan-to-value; LTV), de hoogte van de maandlasten ten opzichte van

het inkomen (DSTI), de regels waaronder hypotheken mogen worden verstrekt en het kapitaal dat moet worden aangehouden voor het verstrekken van hypotheken.

Dit alles om het minder gemakkelijk te maken geld te lenen voor een hypotheek, zonder het algemene rentetarief te verhogen. Recente studies ( Kuttner en Shim, 2012; Goldman Sachs, 2014) laten zien dat dit beleid

steeds vaker wordt ingezet en een klein negatief effect heeft op de prijstoename. Als je dit beleid anticyclisch inzet, zoals in Nederland, werkt het mee

aan de prijscorrectie.

Waarom het lastig blijft

De gemiddelde woningprijzen in de ontwikkelde economieën zijn nog steeds hoog. En ze nemen ook weer toe. Bij een langjarig lage reële rente en een traag

herstel van de economie zal macro-prudentieel beleid de komende tijd steeds meer moeten worden ingezet, vooral in de eurozone. Komende jaren worden daarbij

een testcase. Nationaal beleid om zeepbellen te bestrijden zal daardoor nodig blijven, zeker omdat de huizenprijzen gemiddeld in de Westerse wereld nog

steeds relatief hoog zijn.

Maar het blijft lastig. Het instrumentarium om exact te herkennen wanneer oververhitting ontstaat is in een beginstadium. Zoals de ESRB ook aangeeft,

ontbreken vaak de data om goed inzicht te hebben in de opbouw van mogelijke zeepbellen. Daarbij verschillen woningmarkten niet alleen tussen landen maar

ook binnen landen. Daarom is meer maatwerk nodig en ook meer dan generieke indicatoren. Daarbij is het altijd nog mogelijk om uitwegen te vinden bij de

genomen maatregelen. Een hogere risicoweging voor binnenlandse banken maakt het bijvoorbeeld voor buitenlandse toetreders aantrekkelijk om de markt te

betreden. Een lagere LTV kan in sommige gevallen worden ontweken door extra leningen te verstrekken, zoals ook in Denemarken is gebeurd. Het effect van

macro-prudentieel beleid blijft dus lastig in te schatten (Galati en Moessner, 2012).

Maar zelfs al zou de informatie er wel zijn en al zouden de maatregelen werken, dan nog is het een hele opgave. Het tijdig inzetten van de benodigde

maatregelen is een veel politieker proces dan het verhogen van de rente. En beleidsmakers hebben op dit moment alle belang bij een woningmarkt die niet

verder wegzakt, of enigszins opveert. Want de enige route naar groei die we op dit moment hebben, is het opblazen van zeepbellen. En als we die nu ook

moedwillig doorprikken, blijft er wel erg weinig groei over. Maar wél een stabiele woningmarkt. Of is dat niet wat we willen?

Referenties

ESRB (2014), The ESRB Handbook on Operationalising Macro-prudential Policy in the Banking Sector, ESRB.

Galati G. en R. Moessner (2011), Macroprudential policy: a literature review, BIS working paper 337. Basel: BIS.

Goldman Sachs (2014), Global Economics Weekly, 14/16. Goldman Sachs, 30 april 2014.

IMF (2014), Perspectives on Global Real Interest Rates. In: World Economic Outlook 2014, April 2014, Washington: IMF

IMF (2012): Dealing with Household Debt. In: World Economic Outlook 2012,April 2012, Washington: IMF

Kuttner, K. en I. Shim (2012), Taming the Real Estate Beast, The Effects of Monetary and Macroprudential Policies on Housing, Reserve Bank of Australia.

Te citeren als

Hans Stegeman, “Nieuwe zeepbellen op de internationale huizenmarkt”,

Me Judice,

12 mei 2014.

Copyright

De titel en eerste zinnen van dit artikel mogen zonder toestemming worden overgenomen met de bronvermelding Me Judice en, indien online, een link naar het artikel. Volledige overname is slechts beperkt toegestaan. Voor meer informatie, zie onze copyright richtlijnen.

Afbeelding

bron Reinhold Stansich, Flickr