Banken en BBP

Banken zijn niet als fabrieken: in plaats van het produceren van een fysiek product, zijn ze een intermediair tussen spaarders en leners. Als gevolg

hiervan is het meten van de toegevoegde waarde van banken al decennia een grote uitdaging voor de statistici die de Nationale Rekeningen opstellen. Maar de

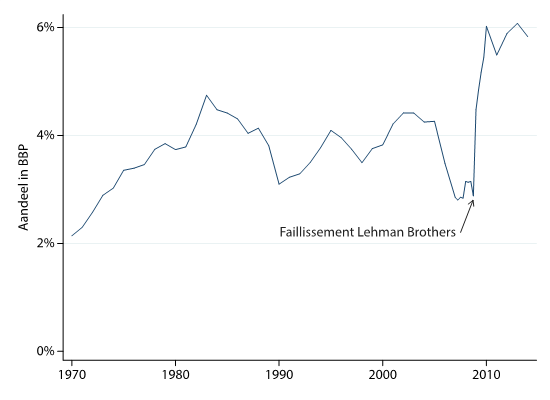

uitbarsting van de financiële crisis in september 2008 heeft deze uitdaging aanzienlijk vergroot, zoals te zien is in figuur 1.

Figuur 1: Toegevoegde waarde van Nederlandse banken, 1970–2014

Bron: CBS Nationale Rekeningen (1995-2014) en OECD STAN. Tussen 2007 en 2010 worden kwartaalcijfers gebruikt om de sprong naar het vierde kwartaal van 2008

scherper te illustreren.

De figuur toont de ontwikkeling van het aandeel van banken in het BBP van Nederland vanaf 1970. Waar dit aandeel lange tijd stabiel was rond de 4 procent

en nooit groter dan 5 procent, schoot na het faillissement van Lehman Brothers in september 2008 de toegevoegde waarde van Nederlandse banken omhoog naar

5–6 procent van het BBP. Een sprong van dergelijke omvang was niet uniek voor Nederland (The Economist, 2016).

Zoals recent betoogd door Philippon (2015), geeft de toegevoegde waarde belangrijke informatie over de rol van banken in de economie. Voor een gegeven

hoeveelheid leningen, bepaalt de toegevoegde waarde van banken hoe hoog de kosten van financiële intermediatie zijn voor de samenleving, ofwel de kosten om

vraag en aanbod van geld bij elkaar te brengen. Philippon (2015) betoogt dat de hoogte van die intermediatiekosten een centrale factor is in economische

modellen van de rol van de financiële sector voor economische groei. Ook kan de ontwikkeling van intermediatiekosten verhelderen of nieuwe financiële

producten en bedrijfsmodellen, zoals securitisatie of FinTech, het financieel systeem efficiënter maken of juist niet.

Toegevoegde waarde en de rente marge

Het is dus belangrijk om te begrijpen waarom het bancair aandeel in BBP een grote sprong liet zien na 2008. Er zijn vier mogelijke verklaringen:

- Het (nominale) BBP is sterk gedaald na 2008

- De hoeveelheid uitstaande leningen steeg dramatisch na 2008,

- De kosten van intermediatie stegen enorm, of

- De officiële maatstaf van toegevoegde waarde van banken is vertekend.

Het zal niet verbazen dat verklaringen 1 en 2 weinig hout snijden. Nominaal BBP daalde in het laatste kwartaal van 2008 en het eerste kwartaal van 2009,

maar slechts met 3,6 procent tegenover een stijging van 62,4 procent van de nominale toegevoegde waarde van banken. Ook de hoeveelheid uitstaande leningen

is niet sterk veranderd: tussen 2003 en 2009 bedroeg de waarde van uitstaande bankleningen aan huishoudens en (niet-financiële) bedrijven gemiddeld 125

procent van het BBP, tegenover 131 procent voor de periode tussen 2009 en 2015.

Om onderscheid te maken tussen verklaringen 3 en 4, is het nodig te weten hoe de productiewaarde van banken wordt gemeten in de Nationale Rekeningen; de

toegevoegde waarde van banken volgt dan na aftrek van de kosten van intermediaire leveringen van goederen en diensten.

Voor een deel bestaat de productiewaarde van banken uit provisie- en andere baten, maar het belangrijkste deel van de bankenproductie wordt geschat via

rentemarges. Hierbij wordt verondersteld dat de rentevoet die banken vragen voor een lening deels een vergoeding is voor het ter beschikking stellen van

financiële middelen – een ‘pure’ rentevoet – en deels een vergoeding is voor de dienstverlening van banken: screening en monitoring van

leners; zie bijvoorbeeld Wang, Basu en Fernald (2009). [1] In het Systeem van Nationale

Rekeningen (Verenigde Naties et al., 2009) worden ‘pure’ rentebetalingen gezien als een inkomensoverdracht en telt alleen de dienstverlening mee in de

productiewaarde.

Dit principe van toerekening is niet het probleem, maar wel met de toepassing van dit principe. De pure rentevoet, ook wel de referentierente, moet volgens

de Europees vastgestelde voorschriften (Eurostat, 2013) worden gemeten als de effectieve rente in het interbancair leningsverkeer. En hoewel – gezien het

karakter van de interbancaire markt – die rentevoet geen vergoeding voor verleende diensten aan consumenten en bedrijven zal bevatten, is deze rentevoet

geen goede match voor veel van de leningen die banken verstrekken. Vanuit de financiële economie weten we namelijk dat een pure rentevergoeding zowel

tijdsvoorkeur als (systematische) risicofactoren moet weerspiegelen (Wang et al., 2009) en het is onwaarschijnlijk dat de interbancaire rentevoet de

risicofactoren van elk type lening goed weerspiegelt.

Om te zien wat voor gevolgen deze keuze heeft, toont tabel 1 een overzicht van geldende rentestanden in het tweede kwartaal van 2009, wanneer het aandeel

van banken in BBP een piek bereikt. Gemiddeld rekenden banken toen een rentepercentage van 4,7 procent voor nieuwe hypotheken bij een (gemiddelde)

rentevaste periode van vijf jaar. De interbancaire rentevoet was slechts 1,5 procent, wat tot een rentemarge van 3,2 procent leidde. De rente op

staatsobligaties met een looptijd van vijf jaar lag toen ruim een procentpunt hoger, op 2,6 procent. De yield op covered bonds met een vergelijkbare

looptijd lag zelfs nog hoger, op 4,0 procent.

Tabel 1: Marktrentevoeten in het tweede kwartaal van 2009

|

Rente |

Rentemarge |

| Hypotheekrente |

4,7 |

|

| EURIBOR |

1,5 |

3,2 |

| Staatsobligaties |

2,6 |

2,1 |

| Covered bonds |

4,0 |

0,7 |

Bron: DNB “Rentes van MFI’s op deposito’s en leningen” en “Nominale rentetermijnstructuur” en Datastream.

Noten: de hypotheekrente is de gewogen gemiddelde rentevoet op nieuw afgesloten hypotheken in het tweede kwartaal van 2009; deze hadden een gemiddelde

rentevaste periode van 5 jaar. EURIBOR is de 6-maands rente; Staatsobligatie is het rendement op een 5-jaars staatsobligatie uit de rentetermijnstructuur;

en covered bonds is de required yield op een obligatie portfolio van covered bonds, aangepast naar een looptijd van 5 jaar.

Vergeleken met de alternatieve rentemaatstaven, komen de risicofactoren van covered bonds beter overeen met de risicofactoren van

hypotheekleningen: de looptijd is gelijk, dus eenzelfde termijnrisico, en covered bonds zijn pakketten doorverkochte hypotheken. De match van

risicofactoren is mogelijk niet perfect, maar de ‘echte’ rentemarge die banken rekenden zal eerder 0,7 procent (= 4,7 – 4,0) dan 3,2 procent zijn geweest.

Met andere woorden, de officiële reeks geeft een vertekend beeld doordat de vergoeding voor het gelopen risico onterecht als productiewaarde wordt geteld.

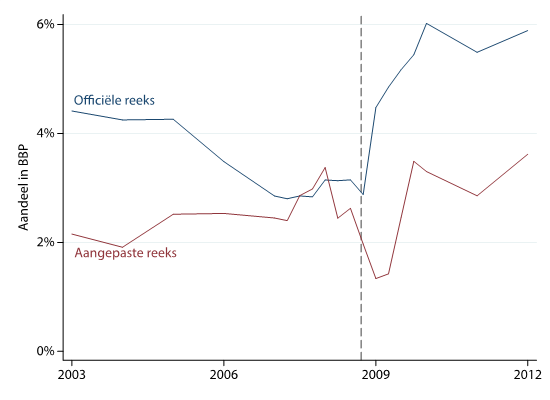

Figuur 2: Toegevoegde waarde van Nederlandse banken – officiële en aangepaste reeks

Bron: aangepaste reeks op basis van een update van Colangelo en Inklaar (2012).

Een systematische koppeling van bankleningen en -deposito’s met rentevoeten van financiële producten met vergelijkbare risicofactoren laat zien dat de

productiewaarde van banken in de eurozone aanzienlijk kleiner wordt (Colangelo en Inklaar, 2012). Figuur 2 laat voor Nederland zien dat het aandeel in BBP

op basis van een dergelijk aangepaste reeks niet alleen aanzienlijk lager is, maar ook dat de onrealistisch snelle stijging na 2008 in de officiële reeks

niet te zien is in de aangepaste reeks.

Conclusies

Als officiële statistieken laten zien dat een financiële crisis leidt tot een hogere toegevoegde waarde van banken, doemt de vraag op of dit wel een goede

weerspiegeling is van de werkelijkheid. Zoals ik hier heb betoogd, zijn er goede gronden om de officiële reeks aan te passen, zodat vergoeding voor gelopen

risico niet langer als economische productie wordt geteld maar als een inkomensoverdracht – net als op andere plekken in de Nationale Rekeningen.

Dit zou niet alleen nuttig zijn om te zorgen dat de Nationale Rekeningen een waarachtiger beeld geven van economische activiteit, maar ook om te kunnen

analyseren hoe nieuwe technologie en bedrijfsmodellen de financiële sector veranderen. Voor een gegeven hoeveelheid leningen, betekent een daling van de

bankproductie dat de financiële sector efficiënter wordt, bijvoorbeeld door specialisatie van activiteiten of toegenomen concurrentie. Met de huidige

statistieken kunnen we dergelijke trends echter moeilijk onderscheiden van de schommelingen in de vergoeding voor risico, waardoor we zowel positieve als

negatieve ontwikkelingen niet goed op waarde kunnen schatten.

De rigide Europese regels voor Nationale Rekeningen maken het moeilijk om de huidige methodiek snel aan te passen, maar ik sluit mij graag aan bij de

oproep van Bean (2016) om alternatieven te overwegen en te werken aan nieuwe regels.

* Dit artikel is een bewerking van een lezing die gehouden is bij de aanvaarding van de W.F. Duisenberg Fellowship Prize 2016.

Voetnoot

[1] Voor deposito’s kan een analoge redenering worden gegeven.

Referenties

Bean, C., 2016, “

Independent Review of UK Economic Statistics

”

Colangelo, A. en R. Inklaar, 2012, “Bank output measurement in the euro area: a modified approach” Review of Income and Wealth 58(1): 142–165.

Eurostat, 2013, European system of accounts – ESA 2010, Publications Office of the

European Union: Luxemburg.

Philippon, T., 2015, “Has the US finance industry become less efficient? On the theory and measurement of financial intermediation” American Economic Review 105(4): 1408–1438.

The Economist, 2016, “

The Trouble with GDP

,” 30 april.

Verenigde Naties, Europese Commissie, Internationaal Monetair Fonds, Organisatie voor Economische Samenwerking en Ontwikkeling en Wereld Bank, 2009, System of National Accounts 2008, Verenigde Naties: New York.

Wang, J. C., S. Basu, and J. Fernald, 2009, “A General-Equilibrium Asset-Pricing Approach to the Measurement of Nominal and Real Bank Output,” in W. E.

Diewert, J. Greenlees, en C. M. Hulten (eds), Price Index Concepts and Measurement. Studies in Income and Wealth 70, University of Chicago Press:

Chicago, 273–320.